|

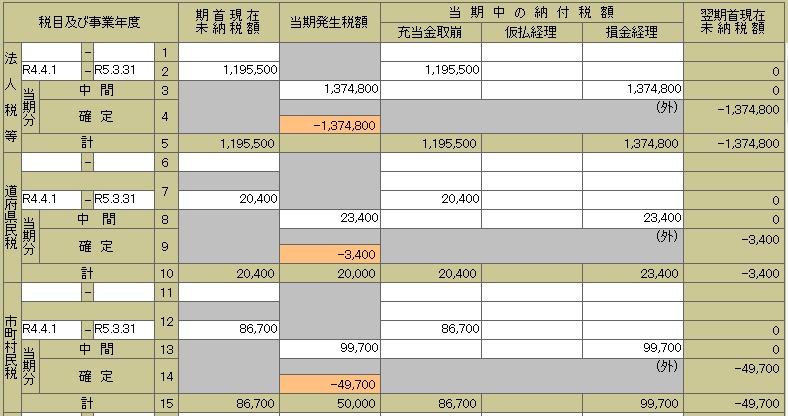

確定税額(還付請求額)を別表5(2)と別表5(1)に記載します ■ 別表5(2)

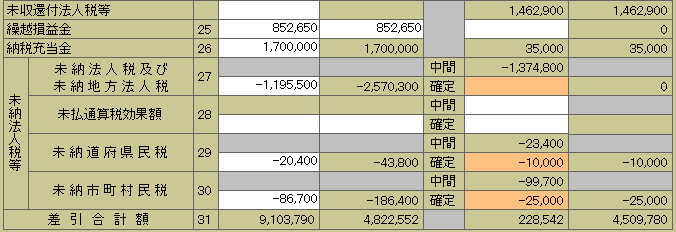

■ 別表5(1)

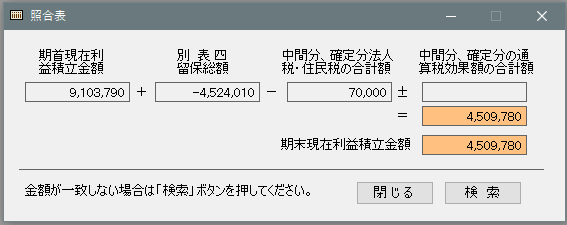

最後に 照合計算 をしておきます

■ 決算上の問題 申告書については計算上の問題はないのですが、決算については妥当性に疑問が残ります。 ● 中間申告分を損金経理していますので、当期の法人税・住民税・事業税の額として 1,497,900円を計上しています。 ● 当期は欠損のため、法人税等としては住民税均等割額 70,000円だけのはずです (うち、35,000円 は中間申告で納付済み)。 確定申告分の納税額がある場合はこれを未払計上するのが妥当ですから、確定申告で還付請求になる場合は逆に未収計上等の処理が必要です。中間申告分の納付時に 法人税等 1,497,900 現金・預金 1,497,900 としていれば、決算時には 未収金(又は仮払金) 1,462,900 法人税等 1,462,900 (住民税均等割額分は除く) 法人税等 35,000 未払法人税等 35,000 に振り替えておく必要があります。 決算額が 未収計上額分違ってきますからやり直しになりますが、申告書は一部の修正だけで済みます。

別表5(2)の「当期中の納付税額」は、充当金取崩・仮払経理・損金経理の3区分で、未収金に計上した額は「仮払経理」に該当します。 仮払経理した法人等の処理や決算書と申告書の関係については、やや複雑ですので 法人税申告書の仕組みと書き方 を参照してください。 |