「令和7年分

「給与所得者の基礎控除申告書

兼 給与所得者の配偶者控除等申告書 兼

給与所得者の特定親族特別控除申告書 兼

所得金額調整控除申告書(基・配・特・所)」

基礎控除額、配偶者控除額又は配偶者特別控除額、特定親族特別控除額、所得金額調整控除額を従業員から提出された申告書に基づいて算定します。4つの申告書が1枚の用紙になっているため、長い名称になっています。

以下、鈴木太郎

さんに登場して頂いて話しを進めます。

●

鈴木太郎 さんの家族構成

|

|

鈴木太郎 |

本人 |

|

|

備 考 |

|

|

○○子 |

妻 |

|

|

給与収入 1,882,500円あり |

|

|

□□ |

子 |

21歳 |

大学生 |

給与収入 1,165,000円あり |

|

|

▽△ |

子 |

14

歳 |

中学生 |

|

|

|

△△ |

母 |

81歳(同居) |

|

年金受給額

115万円あり

|

1.基礎控除

|

所 得 の 種 類 |

収

入 金 額 |

所

得 金 額 |

|

(1) |

給与所得(非課税通勤手当を除く) |

8,413,500

|

6,472,150 |

|

(2) |

給与所得以外の所得の合計額 |

0 |

0 |

|

本年中の合計所得金額の見積額((1)と(2)の合計額) |

6,472,150 |

|

判

定 |

□

132万円以下 |

(A) |

95万円 |

|

区分Ⅰ |

|

□

132万円超 363万円以下 |

88万円 |

A

|

|

□ 336万円超

489万円以下 |

68万円 |

基礎控除の額

|

|

☑

489万円超 655万円以下 |

63万円 |

63万円 |

|

□ 655万円超

900万円以下 |

58万円 |

|

|

□

900万円超 950万円以下 |

(B) |

|

□

950万円超 1,000万円以下 |

(C) |

|

□

1,000万円超 2,350万円以下 |

|

|

□

2,350万円超 2,400万円以下 |

48万円 |

|

□

2,400万円超 2,450万円以下 |

32万円 |

|

□

2,450万円超 2,500万円以下 |

16万円 |

判定欄の(A)~(C)は、配偶者控除又は配偶者特別控除額算定のための区分です。

2.

配偶者控除と配偶者特別控除

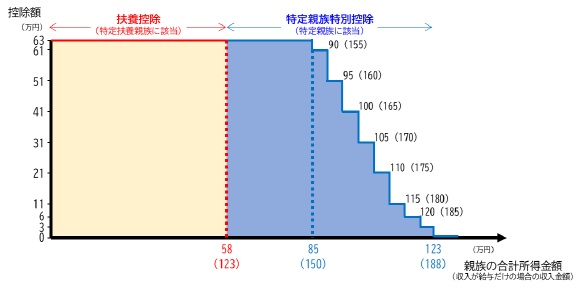

配偶者控除は、配偶者の合計所得金額が58万円以下の人について、38万円(配偶者が70歳以上の場合は48万円)の所得控除をするものです。しかしこの制度は、配偶者の合計所得金額が58万円を超えると、いきなり控除額が0円になります。また、配偶者本人にも(基礎控除以外に所得控除がなければ)所得税がかかります。

これを補うものが「配偶者特別控除」で配偶者の合計所得金額が58万円を超えても、一定額までは控除を認めるものです。但し、年末調整対象者の合計所得金額が

1,000万円を超える場合は、配偶者控除もび配偶者特別控除も適用されません。

|

|

・ |

配偶者の合計所得金額が58万円以下であれば控除額は38万円(又は48万円)です

⇒ 配偶者控除

|

|

・ |

配偶者の合計所得金額が58万を超え95万円以下であれば38万円(又は48万円)の控除があり、95万円を超えても徐々に少なくなりますが、133万円までは控除額があります

⇒ 配偶者特別控除 |

|

・ |

配偶者の収入が給与だけの場合は、給与収入が

123万円超~201.6万円未満

の範囲で配偶者特別控除の適用があります |

|

・ |

合計所得金額が900万円以下、900万円超950万円以下、950万円超1,000万円以下で、配偶者控除及び 配偶者特別控除の額が異なります |

配偶者控除及び配偶者特別控除額の算定

|

■ |

申告者(年末調整対象者)及び配偶者の合計所得金額の計算

……

「合計所得金額の見積額の計算表」「配偶者の合計所得金額(見積額)」に従って計算します。

|

所

得 の 種 類 |

所 得 金 額 |

申告書の手引き(注記表) |

|

給与所得 |

収入金額

- 給与所得控除額 |

給与等の収入金額から給与所得額を求める計算表が記載されています |

|

事業所得 |

総収入金額

- 必要経費 |

|

|

雑所得 |

公的年金

|

収入金額

- 公的年金等控除額 |

公的年金等控除額の計算表が記載されています |

|

公的年金以外

|

総収入金額

- 必要経費 |

|

|

配当所得 |

収入金額

- 負債利子額 |

元本取得(借入れ)のための負債利子額 (売買に関わるものを除く) |

|

不動産所得 |

総収入金額

- 必要経費 |

|

|

退職所得 |

収入金額

- 退職所得控除額 |

退職所得控除額の計算表が記載されています |

|

上記以外の所得 |

|

譲渡所得、山林所得、一時所得など |

|

|

■ |

申告者は所得金額に応じて3段階、配偶者は4段階に区分します。

|

申告者 |

900万円以下(A)、900万円超

950万円以下(B)、950万円超 1,000万円以下(C) |

|

配偶者 |

58万円以下かつ年齢70歳以上(①)、58万円以下かつ年齢70歳未満(②)、58万円超

95万円以下(③)、95万円超 133万円以下(④) |

控除額はこの申告書の下段に記載されている一覧表に当てはめて算定します。控除額は「万円」単位になっており、申告者と配偶者の合計所得金額が当てはまる範囲の控除額は同額です。上の説明図では控除額が直線になっていますが、実際の控除額は階段状になっています。 |

|

|

|

|

配 偶 者 の 区 分 |

|

①

|

②

|

③

|

④ |

|

95万円超

100万円以下 |

100万円超

105万円以下 |

105万円超

110万円以下 |

110万円超

115万円以下 |

115万円超

120万円以下 |

120万円超

125万円以下 |

125万円超

130万円以下 |

130万円超

133万円以下 |

|

A

|

48 |

38 |

38 |

36 |

31 |

26 |

21 |

16 |

11 |

6 |

3 |

|

B

|

32 |

26 |

26 |

24 |

21 |

18 |

14 |

11 |

8 |

4 |

2 |

|

C

|

16 |

13 |

13 |

12 |

11 |

9 |

7 |

6 |

4 |

2 |

1 |

(控除額の単位=万円)

鈴木太郎 さんの給与等の収入金額は以下の通りで、それ以外に収入はありません。

|

計 算 区 分 |

金 額 |

|

給与・賞与の支給総額

非課税となる支給額

(通勤手当など)

差

引 金 額

給与所得控除後の給与等の額

|

8,634,900

221,400

8,413,500

6,472,150

|

配偶者である鈴木○○子さんの給与収入は

1,882,500円で、給与所得は

1,882,500

- 650,000(給与所得控除額) = 1,232,500円

控除対象配偶者には該当しませんが、11万円

の配偶者特別控除が適用されます。

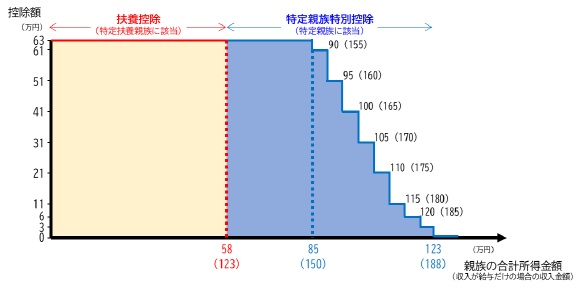

3.特定親族特別控除(令和7年から)

年齢19歳以上23歳未満で所得金額が58万円~123万円(給与所得だけの場合は123万円

~ 188万円)であれば一定額の控除が受けられるように、特定親族特別控除が創設されました(配偶者控除と配偶者特別控除の関係に類似した制度です)。

|

特定親族の合計所得金額

|

特

定 親 族

特別控除額

|

|

万円超

|

万円以下

|

|

58(123)

|

85(150)

|

63万円

|

|

85(150)

|

90(155)

|

61

|

|

90(155)

|

95(160)

|

51

|

|

95(160)

|

100(165)

|

41

|

|

100(165)

|

105(170)

|

31

|

|

105(170)

|

110(175)

|

21

|

|

110(175)

|

115(180)

|

11

|

|

115(180)

|

120(185)

|

6

|

|

120(185)

|

123(188)

|

3

|

( )の金額は給与所得だけの場合です。

鈴木□□さん(21歳、大学生)はアルバイトの給与収入が

1,165,000円 ですから、特定親族特別控除の対象にはなりません(

特定扶養親に族該当します ⇒

次頁で解説します )。

4.所得金額調整控除

令和2年分の改正で「基礎控除額」は引上げ「給与所得控除額」は引下げになりました。給与の収入金額が850万円以下であれば、基礎控除額と給与所得控除額との合計額は改正前と同額ですが、給与の収入金額が850万円を超える場合は「実質」増税になりますので、次の要件に該当する人には「所得金額調整控除」が適用されます。

◆本人が特別障害者

◆同一生計配偶者が特別障害者 ◆扶養親族が特別障害者 ◆扶養親族が年齢23歳未満

調整控除額は

給与の収入金額 850万円超~1,000万円以下 (収入金額-850万円)×10%

給与の収入金額 1,000万円超

15万円

|

|