|

【令和7年

年末調整】

1.基礎控除

合計所得金額に応じて0円~95万円になりました。

|

合計所得金額 |

令和6年まで |

令和7・8年 |

令和9年以降 |

|

132万円以下 |

48万円 |

95万円 |

58万円

|

|

132万円超

336万円以下 |

88万円 |

|

336万円超

489万円以下 |

68万円 |

|

489万円超

655万円以下 |

63万円 |

|

655万円超 2,350万円以下 |

58万円 |

|

2,350万円超 2,400万円以下 |

48万円 |

48万円

|

|

2,400万円超 2,450万円以下 |

32万円 |

|

2,450万円超 2,500万円以下 |

16万円 |

|

2,500万円超 |

0円 |

令和9年以降の基礎控除額は令和7年現在の規定です。

2.給与所得控除

給与の収入金額が190万円以下の場合の給与所得控除額が引き上げられました。190万円超の場合の給与所得控除額は改正前と同額です。

|

給与の収入金額(A) |

給 与 所 得 控 除 額

|

|

円超 |

円以下

|

令和6年まで |

令和7年以降 |

|

|

1,625,000

|

55万円 |

65万円

|

|

1,625,000

|

1,800,000

|

A×40%-10万円 |

|

1,800,000 |

1,900,000

|

A×30%+8万円 |

|

1,900,000

|

3,600,000 |

A×30%+8万円 |

|

3,600,000

|

6,600,000

|

A×20%+44万円 |

|

6,600,000 |

8,500,000

|

A×10%+110万円 |

|

8,500,000

|

|

195万円 |

3.扶養親族等の要件

上記1及び2の改正により、扶養親族等の所得要件が改正されています。

|

扶養親族等の区分 |

所得要件(

括弧内は収入が給与所得だけの場合 ) |

|

令和6年まで |

令和7年以降 |

|

扶養親族 |

48万円(103万円)以下 |

58万円(123万円)以下 |

|

配偶者特別控除の対象者となる配偶者 |

48万円(103万円)超

~ 133万円(202万円未満) |

58万円(123万円)超

~ 133万円(202万円未満) |

|

勤労学生 |

75万円(130万円)以下 |

85万円(150万円)以下 |

控除対象扶養親族については、次の区分番号を源泉徴収票(給与支払報告書)の「控除対象扶養親族等」の「区分」欄に記載します。

|

控除対象扶養親族の分類 |

区 分 |

備 考

|

|

居住者 |

00※1 |

※1 源泉徴収票を書面で税務署へ提出する場合は、空欄とする

|

|

非居住者(30歳未満又は70歳以上) |

01 |

|

|

非居住者(30歳以上又は70歳未満、留学生) |

02 |

留学により国内に住所及び居所を有しなくなった扶養親族人

|

|

非居住者(30歳以上又は70歳未満、障害者) |

03 |

|

|

非居住者(30歳以上又は70歳未満、38万円以上送金)

|

04

|

生活費・教育費として年間38万円以上受けている扶養親族

|

国税庁の「作成の手引き」には「非居住者である場合には、次の分類に応じて次のように記載してください」と記されていますので、居住者については区分番号は記載不要のはずですが、居住者=「00」が設定してあり、※1の注意書きからは「税務署提出用以外」には、居住者=「00」を区分欄に記載すると読めます。果たして記載する・しない?

それとも任意?(記載しても問題はないようです)。

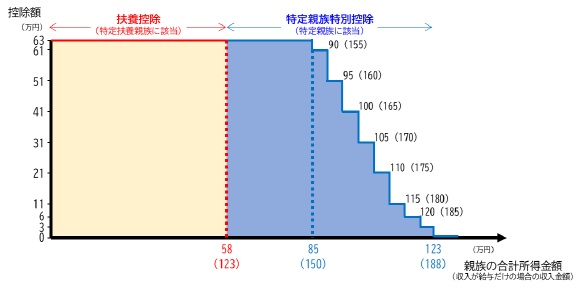

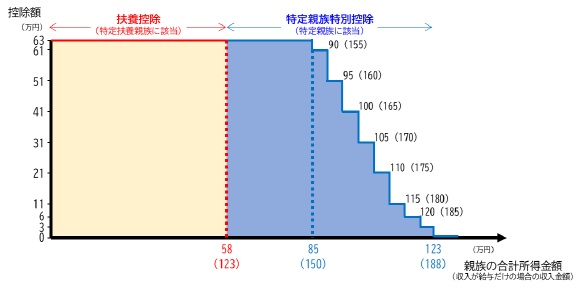

4.特定親族特別控除(創設)

特定扶養親族(年齢19歳以上23歳未満)に対しては63万円の所得控除の適用がありますが、該当親族の所得金額が58万円(改正前は48万円)を超えると適用外になり、以前から「働き控え」の一因との指摘がありました。緩和策として、該当親族の所得金額が

58万円~123万円(給与所得だけの場合は123万円~188万円)であれば一定額の控除が受けられるように、特定親族特別控除が創設されました(配偶者控除と配偶者特別控除の関係に類似した制度です)。

表の区分(10~91)を、源泉徴収票(給与支払報告書)の「控除対象扶養親族等」の「区分」欄に記載します。

|

特定親族の合計所得金額

|

特

定 親 族

特別控除額

|

区 分

(特定親族

が居住者) |

区 分

(特定親族が

非居住者) |

|

万円超

|

万円以下

|

|

58(123)

|

85(150)

|

63万円

|

10 |

11 |

|

85(150)

|

90(155)

|

61

|

20 |

21 |

|

90(155)

|

95(160)

|

51

|

30 |

31 |

|

95(160)

|

100(165)

|

41

|

40 |

41 |

|

100(165)

|

105(170)

|

31

|

50 |

51 |

|

105(170)

|

110(175)

|

21

|

60 |

61 |

|

110(175)

|

115(180)

|

11

|

70 |

71 |

|

115(180)

|

120(185)

|

6

|

80 |

81 |

|

120(185)

|

123(188)

|

3

|

90 |

91 |

( )の金額は給与所得だけの場合です。

5.源泉徴収票(給与支払報告書)

特定親族欄が追加され、「控除対象扶養親族」が「控除対象扶養親族等」に変更されています。

なお、個人住民税の基礎控除額・所得割の基本額は据え置きになっていますので、単身者の場合で給与収入だけの場合の(所得割の)非課税額は

110万円(65万+45万)になります (総務省)。

【令和6年

年末調整】

定額減税に関する項目が増えました。

◆

定額減税の対象者

|

本人 |

合計所得金額が

1,805万円 以下 |

所得税の控除額は各3万円(住民税は各1万円)

|

|

配偶者 |

合計所得金額が

48万円 以下 |

|

扶養親族 |

合計所得金額が

48万円 以下の扶養親族で、扶養控除の対象でない年少扶養親族を含みます |

所得税の控除額は対象者数

× 3万円( 〃 )

|

◆

年税額の計算

|

差引課税給与所得金額及び算出所得税額 |

4,990,000 |

570,500 |

|

|

(特定増改築等)住宅借入金等特別控除額 |

|

|

|

年調所得税額 |

570,500 |

年間の所得税額 |

|

年調減税額 |

90,000 |

定額減税の合計額 |

|

年調減税額控除後の年調所得税額 |

480,500 |

マイナスの場合は「0」 |

|

控除外額 |

|

マイナスの場合の金額 |

|

年調年税額

( 年調減税額控除後の年調所得税額×102.1%

) |

490,500 |

復興特別所得税を含む金額(100円未満切り捨て) |

|

差引超過額又は不足額 |

|

|

◆

源泉徴収票・給与支払明細書 …

年末調整で控除した定額減税額及び控除仕切れなかった額=控除外額を、摘要欄に記載します。

その他、令和5年からの改正はありません。

【令和3年~5年

年末調整】

年末調整に際して従業員が勤務先に提出する各申告書(給与所得者の扶養控除等申告書、給与所得者の配偶者控除等申告書、給与所得者の基礎控除申告書、給与所得者の保険料控除申告書など)を電子データで作成・提出するには、従来税務署長の承認が必要でしたが、令和3年分から承認は不要になりました。

また、PC又はスマホで各申告書を作成するソフト(アプリ)を国税庁が公開しています。

https://www.nta.go.jp/users/gensen/nenmatsu/nencho.htm#soft_dl

その他、令和2年からの改正はありません。

|